Wat is de optimale financiële mix voor en tijdens je pensioen?

Als je nog jong bent en nog lang niet aan pensioen denkt, dan heb je nog heel wat jaren voor je waarin je inkomen kan verzamelen. En van dat inkomen kun je, als je niet alles nodig hebt om te voorzien in je levensonderhoud, een deel sparen en/of beleggen. De optimale financiële mix tussen sparen en beleggen is op deze jonge leeftijd vaak anders dan wanneer je dichter bij je pensioen bent. Of dan wanneer je al met pensioen gegaan bent.

Pensioen is trouwens een rekbaar begrip. Is dat de levensfase vanaf de pensioengerechtigde leeftijd waarop we ook AOW ontvangen? Of is dat vroegpensioen, zoals dat door FIRE-aanhangers (FIRE = Financial Independence Retire Early) nagestreefd wordt?

Agressief en defensief

Zolang je nog inkomen hebt kun je vaak agressiever beleggen dan wanneer je geen inkomen meer hebt. Dan moet je over het algemeen defensiever beleggen. Agressiever beleggen betekent in dit geval meer beleggen in aandelen en defensiever beleggen betekent meer spaargeld aanhouden en/of meer beleggen in obligaties. Jouw optimale mix is overigens ook sterk afhankelijk van je persoonlijke risicotolerantie. Beleg nooit vermogen in aandelen dat je in geval van tegenslag nodig hebt en zorg dat je altijd rustig slaapt, onafhankelijk van je beleggingen.

De optimale financiële mix voorafgaand aan pensioen

Voorafgaand aan je pensioen kun je vrijwel altijd meer risico nemen met je vermogen dan tijdens je pensioen. Wanneer je nog inkomen uit werk hebt kun je daarmee fluctuaties in je opgebouwde vermogen opvangen. Zodra je dichter bij je pensioen komt heb je minder tijd om van een sterke beursdaling te herstellen, ervan uitgaande dat je je opgebouwde vermogen tijdens je pensioen wilt gebruiken. Meer risico nemen als je nog verder van je pensioen verwijderd bent kan aantrekkelijk zijn omdat meer risico normaliter op de langere termijn ook meer rendement betekent.

Om rendement te maken, beleggen steeds meer Nederlanders tijdens hun werkzame leven in aandelen. ETF’s (mandjes breed gespreide aandelen) zijn daarbij populair. Aandelen kunnen echter sterk in waarde fluctueren. De kunst is om tijdens flinke koersdalingen niet in paniek aandelen te verkopen, maar om te blijven zitten of zelfs bij te kopen omdat de aandelen in de uitverkoop zijn. Om dit te kunnen is het voor veel mensen nodig om niet al het vrije vermogen in aandelen belegd te hebben, maar een deel in stabiel spaargeld en/of obligaties aan te houden. In deze gastblog, welke ik eerder voor Ayvens Bank schreef, ging ik hier in meer detail op in. In Nederland is spaargeld trouwens met de huidige regels voor de vermogensbelasting vaak aantrekkelijk dan obligaties, aangezien die laatste veel hoger belast worden.

De optimale financiële mix wanneer je jong bent

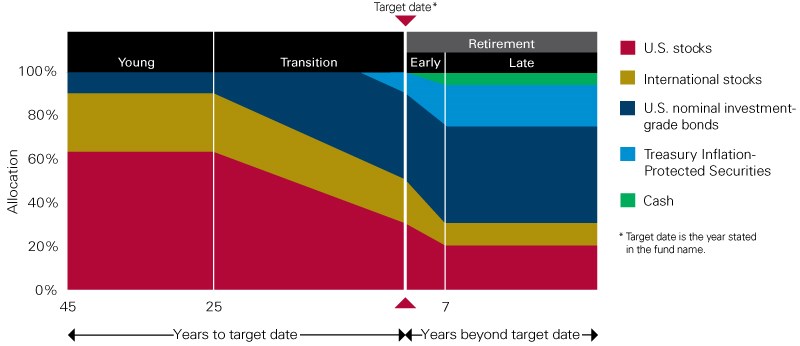

Het gerenommeerde fondshuis Vanguard heeft bepaald wat de optimale mix is, afhankelijk van hoever je van je pensioen verwijderd bent.

Bron: Vanguard

Ze hebben dit voor de Amerikaanse situatie bepaald, maar wellicht dat deze strategie een aardige indicatie geeft van hoe je het in Nederland ook aan zou kunnen pakken.

In plaats van Amerikaanse aandelen kun je dan denken aan een wereldwijd gespreide aandelen-ETF.

En in plaats van Amerikaanse obligaties kun je denken aan een depositoladder en/of een wereldwijd gespreide obligatie-ETF.

Wanneer je jong bent, als in 45 tot 25 jaar voorafgaand aan je pensioenleeftijd, kun je voor een redelijk groot deel van je vermogen belegd zijn in aandelen en de rest in obligaties of spaargeld. Zoals Vanguard ook aangeeft, afhankelijk van je persoonlijke risicotolerantie kun je hiervan afwijken.

De optimale financiële mix in de overgangsfase en tijdens pensioen

In de overgangsfase, van 25 jaar tot aan je pensioen tot de dag dat je met pensioen gaat, wordt typisch afgebouwd van 90% aandelen tot ongeveer 50% aandelen.

Zodra de pensioengerechtigde leeftijd bereikt is, vindt gedurende de eerste 7 pensioenjaren een verdere afbouw van 50% naar 30% aandelen plaats. Dit blijft daarna zo.

Mocht je naast je vrij belegbare vermogen voldoende pensioen opgebouwd hebben dat je daarvan, in combinatie met AOW, al kunt leven, dan kun je een andere verdeling aanhouden. Indien je bijvoorbeeld tijdens je pensioen je vermogen niet op wilt maken, maar door wilt geven aan (klein)kinderen, dan is je beleggingshorizon veel langer dan je eigen leven en hoef je wellicht minder af te bouwen in aandelen.

Dit schema is ter illustratie en niet bedoelt als advies. Persoonlijke afwegingen blijven een belangrijke rol spelen in de optimale financiële mix. Schakel bij twijfel altijd een financieel adviseur in.

Mr FOB heeft in 2016 Financieel Onafhankelijk Blog opgericht. Daar schrijft hij over zijn reis om financieel onafhankelijk te worden en, als kers op de taart, hoe hij op 49-jarige leeftijd kon stoppen met werken. FOB gaat over (be)sparen, beleggen en alles wat verder nodig is om financieel onafhankelijk te worden en te blijven. Voor Ayvens Bank deelt Mr FOB graag zijn kennis in een serie gastblogs over hoe jij het meeste uit jouw spaargeld kunt halen en de grondslag kunt leggen voor je eigen financiële onafhankelijkheid.

De kijk op dit onderwerp beschreven in dit blog is uitsluitend die van de auteur en vertegenwoordigt geen standpunt van Ayvens Bank.

Wil je ook de spaar nieuwsbrief ontvangen? Schrijf je hier in.

Meer blogartikelen

- Cash stuffing: hoe pak je dat met digitaal bankieren aan?

- Sparen of schulden aflossen: wat is de slimste keuze?

- ‘Die with Zero’: een nieuwe kijk op de balans tussen sparen en leven

- Stilstaan bij je financiële onafhankelijkheid op Internationale Vrouwendag

- Wat is een depositoladder?